在清遠市活躍的市場經(jīng)濟中,中小企業(yè)與個體工商戶常常面臨融資難題。清遠緯信傳祺信用擔保有限公司(為便于討論,此處基于常見模式構(gòu)建)作為一種金融服務機構(gòu),旨在通過提供信用擔保,幫助本地企業(yè)拓寬融資渠道,促進區(qū)域經(jīng)濟發(fā)展。本文將探討其服務模式、價值及需要注意的風險防范。

一、 信用擔保:架起企業(yè)與銀行的橋梁

信用擔保公司的核心業(yè)務是為缺乏足額抵押品但具備良好發(fā)展?jié)摿托庞玫钠髽I(yè)提供擔保,使其能夠從銀行等金融機構(gòu)獲得貸款。對于清遠許多正處于成長期的中小企業(yè)而言,傳統(tǒng)的固定資產(chǎn)抵押貸款門檻較高。緯信傳祺這類機構(gòu)通過專業(yè)的資信評估,為企業(yè)增信,有效降低了銀行的信貸風險,從而激活了信貸資源向?qū)嶓w經(jīng)濟的流動。

二、 緯信傳祺可能提供的服務與價值

- 融資擔保:這是最基本也是最主要的服務。公司通過對申請企業(yè)的經(jīng)營狀況、現(xiàn)金流、業(yè)主信用、行業(yè)發(fā)展前景等進行綜合評估,決定是否提供擔保以及擔保額度。

- 非融資擔保服務:可能還包括工程履約擔保、投標擔保等,幫助企業(yè)在商業(yè)活動中建立信用。

- 促進地方經(jīng)濟:通過助力中小企業(yè)解決資金瓶頸,間接推動了清遠本地特色產(chǎn)業(yè)(如現(xiàn)代農(nóng)業(yè)、旅游業(yè)、輕工業(yè))的升級與就業(yè)增長。

- 信用培育:在服務過程中,引導企業(yè)規(guī)范財務管理,提升信用意識,有助于構(gòu)建健康的企業(yè)信用體系。

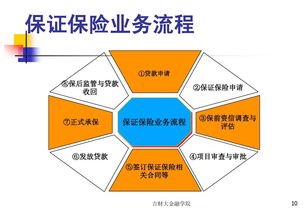

三、 企業(yè)如何與信用擔保公司合作

企業(yè)若需尋求此類服務,通常需要準備詳盡的申請材料,包括但不限于企業(yè)營業(yè)執(zhí)照、財務報表、項目計劃書、法定代表人信用報告等。擔保公司會進行盡職調(diào)查,并可能要求企業(yè)提供反擔保措施(如股東個人連帶責任保證、部分資產(chǎn)抵押等),以控制自身風險。擔保成功后,企業(yè)需向擔保公司支付一定的擔保費。

四、 重要風險提示與建議

盡管信用擔保提供了便利,但各方均需審慎:

- 對企業(yè)而言:

- 成本考量:擔保費會增加綜合融資成本,企業(yè)需權(quán)衡資金緊迫性與成本承受力。

- 履約責任:擔保關(guān)系建立后,企業(yè)必須嚴格履行貸款合同,一旦違約,不僅影響銀行信用,擔保公司也會行使追償權(quán),可能觸發(fā)反擔保措施,給企業(yè)帶來更大壓力。

- 選擇正規(guī)機構(gòu):務必核實擔保公司的經(jīng)營資質(zhì),是否持有廣東省金融監(jiān)督管理局頒發(fā)的融資擔保業(yè)務經(jīng)營許可證,避免陷入非法集資或高利貸陷阱。

- 對擔保公司而言:風險管理是生命線。需要建立科學的風險評估模型,嚴格貸前審查、貸后監(jiān)控,并保持充足的擔保準備金,以應對代償風險。

- 對金融機構(gòu)與社會而言:銀行需與擔保公司建立風險共擔、信息共享的良性合作機制。監(jiān)管部門應加強行業(yè)監(jiān)管,保障其合規(guī)穩(wěn)健運營,保護中小企業(yè)權(quán)益。

五、 結(jié)論

清遠緯信傳祺(或類似)信用擔保公司的存在,是地方金融生態(tài)的有益補充。它為清遠中小企業(yè)打開了一扇新的融資窗口,但其服務本質(zhì)是風險經(jīng)營。企業(yè)在利用這一工具時,應充分了解自身條件與合同條款,量力而行;擔保公司則需秉持專業(yè)與審慎,真正發(fā)揮“放大器”和“穩(wěn)定器”的作用。只有雙方誠信合作,才能實現(xiàn)共贏,共同為清遠經(jīng)濟的繁榮注入持久動力。

(注:本文基于通用信用擔保業(yè)務模式進行闡述。在具體業(yè)務實踐中,請以相關(guān)公司的官方信息及合同條款為準。)